Геополитические проблемы в сочетании с возможностями на развивающихся рынках также побуждают некоторые центральные банки к диверсификации, отказу от доллара

Все большее число стран репатриируют золотые резервы в качестве защиты от санкций, введенных Западом в отношении России, согласно исследованию Invesco, посвященному центральным банкам и суверенным фондам благосостояния, опубликованному в понедельник.

Крах финансового рынка в прошлом году привел к массовым убыткам для управляющих суверенными фондами, которые «фундаментально» пересматривают свои стратегии, полагая, что более высокая инфляция и геополитическая напряженность никуда не денутся.

Более 85% из 85 суверенных фондов благосостояния и 57 центральных банков, принявших участие в ежегодном исследовании Invesco Global Sovereign Asset Management, считают, что инфляция в ближайшее десятилетие будет выше, чем в прошлом.

Золото и облигации развивающихся рынков рассматриваются как хорошие ставки в этих условиях, но прошлогоднее замораживание Западом почти половины золотовалютных резервов России в размере 640 миллиардов долларов в ответ на СВО на Украине, похоже, также спровоцировало сдвиг.

Опрос показал, что «значительная доля» центральных банков была обеспокоена созданным прецедентом. Почти 60% респондентов заявили, что это сделало золото более привлекательным, в то время как 68% хранили резервы дома по сравнению с 50% в 2020 году.

Один центральный банк, цитируемый анонимно, сказал: «Мы действительно хранили это (золото) в Лондоне… но теперь мы перевели его обратно в нашу страну, чтобы сохранить в качестве актива-убежища и обеспечить его сохранность».

Род Рингроу, глава отдела официальных учреждений Invesco, который курировал отчет, сказал, что это широко распространенная точка зрения.

«»Если это мое золото, то я хочу, чтобы оно было в моей стране» (было) мантрой, которую мы видели в течение последнего года или около того», — сказал он.

Диверсификация

Геополитические проблемы в сочетании с возможностями на развивающихся рынках также побуждают некоторые центральные банки к диверсификации, отказу от доллара.

Растущие 7% считают, что громадный долг США также является негативным фактором для доллара, хотя большинство по-прежнему не видят альтернативы ему в качестве мировой резервной валюты. Число тех, кто рассматривает китайский юань в качестве потенциального конкурента, сократилось до 18% с 29% в прошлом году.

Почти 80% из 142 опрошенных учреждений считают геополитическую напряженность самым большим риском в течение следующего десятилетия, в то время как 83% назвали инфляцию причиной беспокойства в течение следующих 12 месяцев.

Инфраструктура в настоящее время рассматривается как наиболее привлекательный класс активов, особенно те проекты, которые связаны с производством энергии из возобновляемых источников.

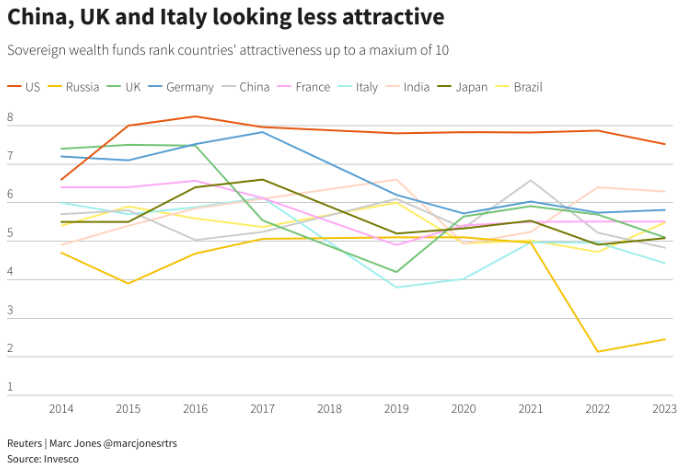

Опасения по поводу Китая означают, что Индия второй год подряд остается одной из самых привлекательных стран для инвестиций, в то время как тенденция «почти пристройки», когда компании строят заводы ближе к местам продажи своей продукции, стимулирует такие страны, как Мексика, Индонезия и Бразилия.

Наряду с Китаем, Британия и Италия считаются менее привлекательными, в то время как растущие процентные ставки в сочетании с привычками работать на дому и совершать покупки в Интернете, которые укоренились во время вспышки COVID-19, привели к тому, что недвижимость в настоящее время является наименее привлекательным частным активом.

Рингроу сказал, что инвестиционные фонды, которые показали лучшие результаты в прошлом году, были теми, которые осознали риски, связанные с завышенными ценами на активы, и были готовы внести существенные изменения в портфель. То же самое было бы и в дальнейшем.

«Фонды и центральные банки сейчас пытаются справиться с более высокой инфляцией», — сказал он. «Это большая перемена».

Графика агентства Reuters

Подготовлено ProFinance.Ru по материалам Thomson Reuters

https://www.profinance.ru/news/2023/07/10/c9gk-strany-repatriiruyut-zoloto-v-svyazi-s-sanktsiyami-protiv-rossii.html

ТрансрупорТ

ТрансрупорТ